导语:叮咚买菜亏损收窄的真相,是业务全面收缩?

文:lichengdong1984

来源:东哥解读电商

2月15日晚间,叮咚买菜公布了截至2021年12月31日未经审计的第四季度的财报业绩。

本季度营收同比大涨72%,运营亏损大降18%,并在2021年12月实现了上海地区的整体盈利。看起来,叮咚买菜业绩形势一片大好,万事俱备,离全面盈利越来越近,股价似乎应该迎来一波大涨。

而资本市场对这份成绩单的反应却相当冷淡:财报公布次日,2月16日收盘价为7.2美元,当日下跌1.37%,仅算得上企稳而已。目前,叮咚买菜市值为17亿美元,相比IPO时的市值55亿美元,已下跌七成。

叮咚买菜靓丽业绩的背后有何隐情呢?

海豚智库分析细读这份成绩单:Q4的GMV、营收,出现了首次环比下降。

而毛利率同比、环比都在提升,说明叮咚买菜在本季度部分放弃了规模增长,收缩了业务,追求效率和盈利。资本看重的从来都是公司的未来和长期价值,以叮咚买菜目前的表现,股价没有大涨,才合乎资本的逻辑。

本文将从行业、业务角度详细分析。

数据来源:富途牛牛

► 业绩一览:营收同比大涨,亏损收窄

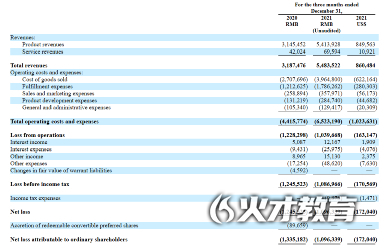

2021Q4叮咚买菜营收为54.8亿元,同比增长72%。其中产品收入为54.1亿元,同比增长72%,主要受订单数量增长的推动。服务收入0.70亿元,同比增长65.6%,由叮咚会员签约客户数量增加拉动。

总运营成本和费用为65.2亿元,同比增长47.7%。

其中,销售成本为39.6亿元,同比增长46.4%;结转毛利率为27.7%,相比于去年同期的15.1%大幅提升。

履约费用为17.9亿元,同比增长47.3%;

销售和营销费用为3.6亿元,同比增长38.3%,主要为获取新客户而增加;

一般及行政开支为1.3亿元,同比增长22.9%,主要为业务规模扩大所致;

产品开发费用为2.8亿元,同比增长117.0%。主要用于投资供应链系统进一步提高效率降低运营成本,以及农业技术赋能上游合作伙伴;

特别值得注意的是,运营亏损为10.40亿元,去年同期为12.28亿元。同比收窄了18.0%。最终2021Q4的净亏损为10.96亿元,去年同期为12.46亿元。同比收窄了13.7%。

从业务数据来看,本季度GMV为60.0亿元,同比增长59.6%;完成订单数量为1.001亿元,同比增长63.1%。财报表示,在去年12月份上海市场实现了盈利。

图片来源:叮咚买菜财报

看起来,叮咚买菜Q4业绩靓丽:营收同比大涨,亏损收窄;重点区域上海市场实现盈利,似乎已经看到了全面盈利的曙光。可是资本市场并不感冒,其股价并无大涨。

► 亏损收窄背后:GMV、营收、营销费用环比下降,业务收缩

站在行业、业务的角度,海豚智库分析师认为:细读这份成绩单,恰恰显示,叮咚买菜业务正在收缩。

实际上,Q4季度是传统的电商旺季,加之疫情回潮,网上买菜的消费应该更多;而Q3则是电商传统淡季。然而,叮咚买菜Q4的GMV、营收和费用,环比Q3都是下降。

2021Q4叮咚买菜的GMV为60.0亿元,营收为54.8亿元,虽然相比于去年同期依然保持了较高速度的增长。但Q3叮咚买菜的GMV为70.2亿元,营收为61.9亿元。

2021Q4,营收环比下降11.47%,GMV环比下降15%。这是公布财报以来,叮咚买菜营收及GMV的首次环比下降。

数据来源:叮咚买菜财报

数据来源:叮咚买菜财报

叮咚买菜Q4营销费用为3.58亿,环比Q3的4.28亿元,降幅达16.4%。

在本应该高歌猛进,扩张规模的Q4,下调营销费用,意味着叮咚买菜放弃了新的用户增量。值得注意的是,财报中并未披露Q4的月均交易用户数量,也暗示了用户规模没有出现显著增长,甚至可能下降。

营销费用的下降,首先意味着发放的补贴及优惠券减少。Q4财报电话会透露,本季度叮咚买菜改善了商品的构成,增加了高品质的商品占比,带动了价格的上升。我们认为,这体现了叮咚买菜暂时“放弃”了价格敏感型的低端用户,转而把精力投入高价值,价格不敏感用户人群。

伴随着GMV的下滑,履约费用相比于上个季度Q3也出现了下降,由23.1亿元下降为17.9亿元。而与履约费用相关的是前置仓的建设投入。在本季度,叮咚买菜的前置仓的扩张几乎停滞,仅增加25个。前置仓的前期投入成本高昂,大幅减少扩张,也是在节省相关的成本费用。

叮咚买菜Q4毛利率达到27.7%,无论环比还是同比,都得到明显提升。一直以来,生鲜电商普遍成本高昂,毛利率偏低。叮咚买菜毛利率短期内大幅提升,靠的是增加高品质高价商品,拉高客单价,以及提高自营商品的占比。并不是业务量提升,让成本摊薄。但是,从长期来看,叮咚买菜毛利率的改善需要时间证明可持续性。

本季度叮咚买菜的期末现金、现金等价物及受限制的资金为6.7亿元,相比于去年同期的14.5亿元大幅减少,公司账上的钱也在变少。

总的来说,Q4的GMV、营收、费用,前置仓新增个数,环比Q3都在下降,而毛利率同比、环比都在提升,说明叮咚买菜在本季度部分放弃了规模扩张,转而收缩了业务,追求效率和盈利。

► 上海市场盈利?能否复制全国?

叮咚买菜表示,去年12月份在“起源地”上海市场实现了盈利。创始人兼CEO梁昌霖指出,类似于上海的盈利模式未来将扩展到整个长三角,力争在今年第二季度末实现长三角地区完全盈利,也力争在第四季度全国接近盈利。

根据上海经营的主要数据,上海市场客单价超过66元,每单的毛利率为28%以上,分选中心的加工和干线运输的费用率约为6%,前置仓履单费用率约为15%,总部和营销费用分摊约为7%,从而实现了微盈利。叮咚买菜预计,未来随着费用的进一步摊销,上海市场可以实现3%到5%的净利润率。

通过对比本季度财报全国的平均数据来看,毛利率为27.7%,履约费用为32.5%,一般及行政、研发、营销费用占比为14%。实际上,本季度毛利率的提高和履约费用率的改善,整体思路就是业务收缩,做减法。上海市场的盈利,正是业务收缩,做减法的成果。

海豚智库认为,叮咚买菜虽然在上海市场实现了盈利,但想实现全国整体盈利,压力依旧很大。

► 写在结尾

一家成长型公司,估值的关键在于业绩好于市场预期,并持续提高未来的增长预期。长期看来,市场给与一家成长型公司更高的估值,更是在看好其业务的未来。

叮咚买菜作为一家成长期的公司,不追求增长,反而业务收缩,展示盈利,资本必然不会看好放弃了“未来增长”的公司。

实际上,叮咚买菜业务收缩,放弃追求增长和规模,追求效率和盈利,也是2021年,消费景气度不高,严峻行业形势下的无奈之举。

而生鲜电商常年竞争激烈,本就利薄如纸。数据统计,我国生鲜电商企业一共有4000多家,其中只有1%盈利,4%盈亏平衡,95%亏损。

海豚社创始人李成东在2021年度演讲中提到,2021年垂直类目创业公司生存不易:“估值体系肯定要推倒重来,没有了资本续命,做业务的思路,从做估值到做利润。做估值,就是要做加法做增长,做利润,就不得不做减法、做精细化。”

叮咚买菜本季度业务收缩,战略转向,资本市场反馈不佳。其业务是否会持续收缩,还需要观察其2022年后续的业绩表现。

本文来源:https://bbs.paidai.com/topic/2054172