龙光集团的私募债疑云似乎还没有完全消散。

此前,坊间传闻称,龙光集团面临20亿美元私募债到期,消息一出,其美元债连续两天下跌约5-10个点。对此,龙光集团方面曾出面澄清:“公司并没有任何美元私募债”。与此同时,公司2021年末总现金接近400亿,有足够的流动性。

颇为有趣的是,1月21日,龙光集团管理层却对投资者表示,公司担保的私募债不超过10亿美元。2021年底公司总现金400亿元,流动性良好。

龙光管理层的表态,似乎并没有打消市场投资者的疑问。

最近,龙光集团发行了 19.5 亿港元可转换公司债券,值得注意的是,去年12月27日龙光集团刚刚发行6.65亿元CMBS。

此外,公司旗下的龙创智慧科技 90% 股权也转让出售。天眼查APP信息显示,该公司控股一家商管企业,目前深圳合裕实业持有该公司90%股份。

又是出让商管公司股权,又是连续发债,外界难免猜测龙光集团的真实债务情况究竟如何?

美元私募债背后,龙光集团的债务疑云

分析一家公司的经营质量,最佳的工具就是它的财报。

据龙光集团的财报显示,截至 2021 年上半年,龙光集团的总负债为 2190.2 亿元,资产负债率 75.58%。从负债结构上来看,短期借款规模为 115.5 亿元,应付账款及票据为 233.2 亿元。此外,其非流动负债同比增长了 32.86%,不过主要以长期借款为主。

从财报数据上来看,公司现金等价物400亿元,不计美元私募债的情况下,能够覆盖短期债务。

事实上,关键问题在于此次私募债事件之后,市场信心受挫。

从数额上看,龙光集团后来披露的不超过10亿美元担保私募债,数额上不会带来过多的偿债压力,但问题在于,对于美元私募债的存在与否、存续规模等,一直处于遮遮掩掩的态势。难免有投资者会猜测会不会有另外的私募债存在?财报中的短债压力较小,是否与此有关?

这些问题,可能还需要龙光集团打消市场疑虑,恢复投资者信心。

从现实动作来看,无论是发可转换公司债、CMBS,还是出售旗下公司股权,债务压身,龙光集团可能确实有些着急。

我们了解到,龙创智慧科技通过广东龙创商业管理有限公司控股6家商管公司,而目前龙光集团已经将90%的股权出售给合裕实业,其中,广东龙光集团物业管理有限公司旗下包括龙光实业、龙光装修管理龙甄物业和龙尊物业。

对比行业中的出售案例不难发现,出售物业资产纾困似乎已经成为行业中的一种“惯例”。

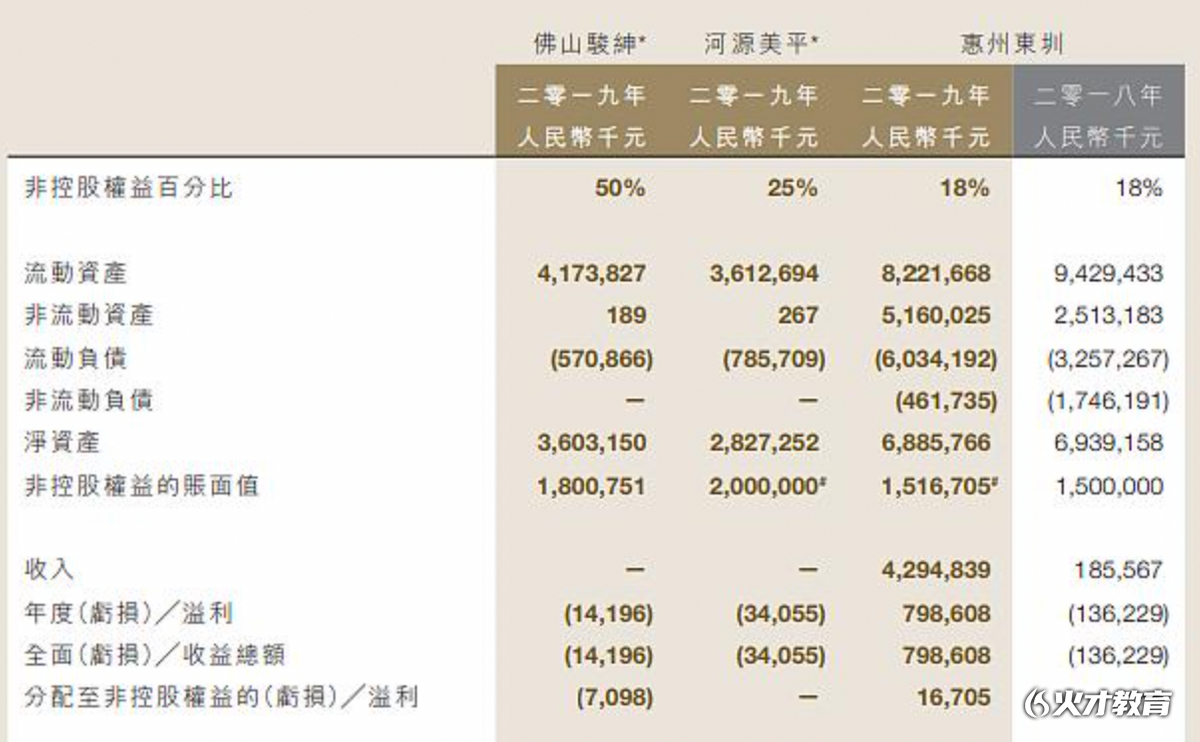

从财报上看,龙光集团也在尝试各种方式进行融资。此前龙光集团非控权益占权益总额的20%左右,从2020年起,非控权益开始加速增长,以2020年为例,非控权益占到了股东应占权益总额的43%。

造成非控权益增长的主要原因,可能还是源于资金压力,以财报中披露的惠州东圳项目为例,2016-2018年引入平安汇通,2018-2020年引入金谷信托。换言之,非控权益增加也可能是公司以“明股实债”的方式获得新的资金注入,从而使得账面利润率得以维持一个较高的水平,但实际利润率可能更低。

净利润方面,2021年半年报显示,龙光集团最终净利润增长3.4%,净利润的增长原因之一是财务费用的下滑。数据显示,去年上半年龙光集团的财务费用只有3.82亿元,同比下降了59.51%。2020年底这一数据则为20.51亿元。

不过,接下来。融资成本的增加可能会使得财务成本进一步增加。

事实上,自2020年4月份之后,整个地产行业的融资成本都在不断上升,数据显示,龙光集团12月的CMBS融资成本超过5%,1月底美债融资成本逼近7%,需要注意的是,仅仅一个月之后,龙光集团的融资成本就提升了将近2个点。

长期来看债务情况不容乐观。

房地产企业短时间内的融资成本的飙升,一方面与地产行业环境有关,另一方面公司宁可顶着资金成本上升的压力也要融资,似乎表明未来潜在的风险在增加。

后继增长乏力,旧改恐难解偿债之渴

龙光集团需要解决的,还是周转模式的问题。一方面屡屡高价拿地,另一方面随着深圳楼市降温,高周转红利逐渐消失,而高价拿地带来的结果就是高企的周转压力。

事实上,从2013年上市之后,龙光集团屡次斩获深圳“地王”。

2014年12月,龙光集团以46亿的价格拿下龙华白石龙区域的A802-0305号住宅用地,折合楼面地价2.51万元/平方米,溢价率高达85.3%。2015年以112.5亿元拿下龙华红山地块,成为当时的深圳总价地王。2016年,龙光集团140亿拿下光明新区一商住混合用地块,成为全国总价地王。

值得注意的是,直到2021年上半年,在深圳首轮集中供地中豪掷80亿拿地。

在行业高速增长阶段,拿地不是问题,而到2020年之后,行业温度骤降之后再大规模拿地,就可能会加剧未来房企自身的资金压力。

一方面,房地产行业未来的资金压力预期会增长,另一方面,对于房企来说,销售增长失速使得后继增长乏力,特别是以旧改为特色的房产企业。

资本市场的走势,似乎表明了投资者的看法。截止2月7日,龙光集团收跌1.49%,每股4.64港元,而去年3月底,股价高点则为12.33港元,仅仅一年,股价便腰斩。

我们知道,旧改项目,需要长期资金投入,更需要警惕短债长投,在稳字当头的行业现状下,投资者们担心的也是短债长投的不可持续。

对于龙光集团来说,市场销售乏力也是制约未来一段时间偿债能力的重要因素。

数据显示,去年龙光集团销售额为1402亿。其中下半年同比下滑10.47%。从去年7月开始,除12月,下半年的销售均落后上年同期,且本应是旺季的下半年销售额也比上半年下滑了9.6%。

全年来看,一个基本的事实是,龙光集团未能完成既定的20%的增长目标。从销售数据来看,上半年销售均价为18589元/平米,下半年为16398元/平米。平均销售价格也呈下跌态势。

对于房地产企业来说,销售不及预期可能意味着未来的现金流增量可能不容乐观。由此似乎就不难理解为什么龙光集团着急融资以及出售优质资产。

旧改项目周期长、沉没资产多,看上去项目利润率较高,但对资金流的要求相对也更高。数据显示,龙光主要在大湾区等11个城市125个旧改项目,潜在可转化面积4626万平方米,旧改项目也是龙光集团的主营业务之一。

旧改项目与其他项目不同,周期往往比较长,合规流程严格,更考验房企的资金承压能力。

一般来说,旧改涉及拆除动工、建设回迁房、市政道理、基础设施建设,部分涉及住房安置的项目还要支付住房补贴等费用,而商品房的建设以及拿到预售证之后的预收回款,需要等到回迁房建成后才能进行。时间周期可能长达5到10年。

我们也关注到,龙光集团也在尝试多元化拿地,但销售承压之下,可售货值能否有效地转化为实实在在的现金流,也需要时间进一步验证。

今时不同往日,恒大债务风波之后,投资者也比以往更关注房企的债务状况,从某种意义上来说,当下的地产行业,债务、现金流以及销售情况最能反映出企业的发展质量。龙光集团此次站到风口浪尖,也更多地源于私募债传言引起的市场对企业经营质量的关注。

目前来看,连续发债、融资成本走高、出售资产等一系列操作之后,龙光集团似乎也遇到了困境,至于能否成功摆脱困境,走出一条新的增长之路,市场或许应该持更多的谨慎态度。

接下来,企业究竟如何经营发展,便交由时间去验证。

免责声明

股市有风险,入市需谨慎。文中信息及作者观点不构成投资建议,投资与否须自行甄别。另:所涉企业信息,均来自企业的法定公开披露信息。

本文来源:https://bbs.paidai.com/topic/2052580